Lãi suất tiết kiệm hết nóng rồi lạnh trong năm 2023

NGỌC THẮNG

Ngân hàng chạy đua, khách hàng chóng mặt

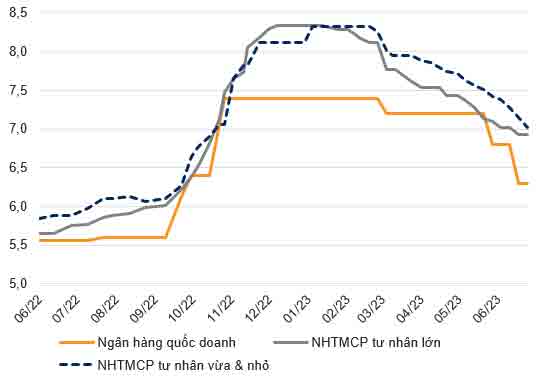

Thời điểm đầu năm, thị trường lãi suất diễn ra cuộc đua hút khách gửi tiền giữa các ngân hàng (NH). Trong khi mặt bằng tiết kiệm đang khoảng 7%, "đùng một cái", nhiều nhà băng đẩy lãi suất huy động trên mức 9%/năm. Thậm chí ABBANK, Saigonbank… còn hút khách với mức 10 - 12%/năm. Cú "nhồi" của các NH nhỏ khiến tình trạng "đi đêm" lãi suất đã trở lại sau nhiều năm, đưa mức lãi suất tiết kiệm lên 13 - 14%/năm. Ngay cả các "anh cả" trong ngành như Vietcombank cũng không ngoại lệ khi xuất hiện mức lãi huy động trên 8%/năm, gửi tại quầy còn được cộng thêm. Mặt bằng huy động đã ghi nhận mức cao nhất trong vòng 11 năm trở lại đây. Đường đua lãi suất nóng nhanh khiến khách hàng chóng mặt vì cứ vừa gửi xong thì tiết kiệm lại tăng.

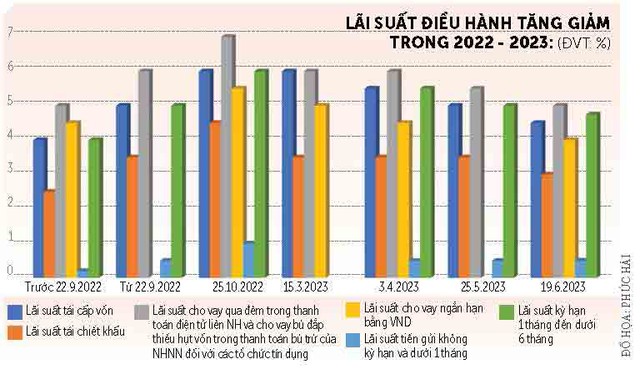

Thực ra, cuộc đua lãi suất huy động đã được khởi động từ tháng 9.2022, bắt đầu từ... Ngân hàng Nhà nước (NHNH). Chỉ trong vòng 1 tháng, cơ quan này đã tăng lãi suất điều hành 2 lần với tổng mức tăng 2% (ngày 23.9.2022 và 25.10.2022). Trong đó, lãi suất tiền gửi không kỳ hạn và kỳ hạn dưới 1 tháng tăng từ 0,2%/năm lên 1%/năm, kỳ hạn 1 tháng đến dưới 6 tháng tăng từ 4%/năm lên 6%/năm. Cộng với sức ép từ thị trường trái phiếu sau các vụ án Tân Hoàng Minh, Vạn Thịnh Phát… đã khiến lãi suất càng thêm căng thẳng.

Lãi suất tiết kiệm cao kéo theo lãi vay cũng tăng lên mức khủng. Doanh nghiệp vay sản xuất kinh doanh đối diện với mức lãi từ 10 - 12%/năm, còn cá nhân từ 13 - 16%/năm. Trong bối cảnh kinh tế toàn cầu khó khăn, lãi vay cao khiến hệ thống sản xuất gặp khó. Để kéo mặt bằng lãi suất đi xuống, từ tháng 3 - 6.2023, NHNN đã ra 4 quyết định giảm lãi suất điều hành với tổng mức giảm khoảng 2%. Động thái này đã dần giúp thị trường lãi suất hạ nhiệt nhưng chủ yếu ở đầu huy động, còn với lãi vay thì các NH dè dặt nhìn nhau giảm nhỏ giọt. Thị trường lao vào cuộc đua mới, đua giảm lãi suất tiết kiệm, đảo ngược hoàn toàn so với nửa đầu năm. Một số nhà băng liên tục điều chỉnh bảng lãi suất, có tháng tới vài lần.

Ở thời điểm chúng tôi thực hiện bài viết này, lãi suất huy động của các NH lớn như Vietcombank, Vietinbank, BIDV, Agribank cao nhất chỉ 5,8%/năm ở các kỳ hạn dài từ 12 tháng trở lên. Còn đối với kỳ hạn dưới 6 tháng chỉ còn từ 3 - 3,8%/năm; 6 tháng còn 4,7%/năm. Đối với nhóm NH cổ phần như ACB, Sacombank, VPBank... có mức lãi huy động kỳ hạn 6 tháng từ 5 - 5,7%/năm. Một số NH khác có mức lãi suất 6 tháng nhỉnh hơn như NAM A BANK, NCB, PVCombank… từ 6 - 6,5%/năm.

Tuy nhiên, lãi suất cao nhất của các nhà băng cũng không vượt quá con số 7%/năm. Như vậy so với thời điểm tháng 1, lãi suất huy động tiền gửi của các NH giảm 2 - 5%/năm, đặc biệt ở các kỳ hạn dài có mức sụt giảm nhanh hơn so với ngắn hạn. Trên thị trường liên NH, lãi suất tiền đồng về sát mức 0% ở những kỳ hạn dưới 1 tháng - đây là mức lãi suất thấp nhất diễn ra vào thời điểm dịch Covid-19 năm 2021.

Tỷ giá USD chờ tăng khi lãi suất VND xuống

Thế khó của lãi suất VN

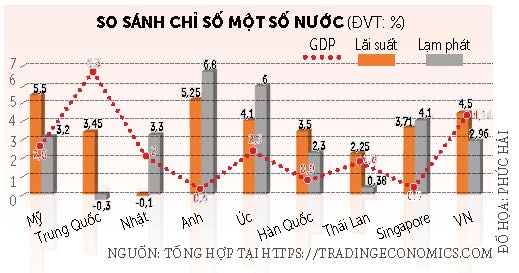

Không chỉ lên cao vút, xuống mất hút, lãi suất VN còn ngược chiều với thế giới. Từ năm 2022 đến nay, Cục Dự trữ liên bang Mỹ (Fed) đã tăng lãi suất 11 lần, lên 5,25 - 5,5%/năm, mức cao nhất trong vòng 22 năm trở lại đây. NH Trung ương châu Âu (ECB) cuối tháng 7.2023 đã nâng lãi suất tiền gửi thêm 0,25%, lên 3,75%/năm, mức cao nhất trong 23 năm qua. Đây cũng là lần thứ 9 liên tiếp trong vòng một năm, ECB tăng lãi suất nhằm kiềm chế tình trạng lạm phát cao dai dẳng. NH Trung ương Anh nâng lãi suất thêm 0,25%, lên 5,25%, đánh dấu đợt tăng lãi suất thứ 14 liên tiếp và cũng là mức lãi suất cao nhất trong vòng 15 năm trở lại đây… Hiện, NH trung ương các nước vẫn chưa có dấu hiệu dừng tăng lãi suất lên cao.

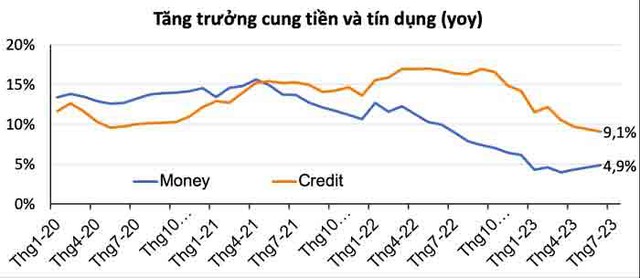

VN là một trong những nước hiếm hoi hạ lãi suất. Theo HSBC VN, VN đang phải đối mặt với khó khăn, thể hiện rõ qua tốc độ tăng trưởng GDP nửa đầu năm 2023 chỉ đạt 3,7% so với cùng kỳ, chậm lại đáng kể so với tốc độ 8% của năm 2022. Tăng trưởng tại VN đã giảm tốc tới mức NHNN buộc phải đảo ngược chính sách thắt chặt ngay trong nửa đầu năm 2023. Đây là một trong những lý do khiến lãi suất tại VN hạ sớm hơn Fed. Một lý do khác không kém phần quan trọng là tình trạng suy giảm tín dụng. Trong khi hầu hết các nền kinh tế ASEAN vẫn ghi nhận tăng trưởng tín dụng tốt, VN lại là ngoại lệ. Tăng trưởng tín dụng ở VN đã chậm lại đáng kể từ tháng 11.2022 và vẫn chưa chạm đáy. Để giải quyết tình trạng này, NHNN đã phải nhanh chóng cắt giảm lãi suất.

Lãi suất tiền gửi giảm mạnh trong 6 tháng đầu năm 2023 (Đvt: %)

Tăng trưởng cung tiền và tín dụng

NHTM, VNDIRECT RESEARCH

Chuyên gia tài chính Nguyễn Trí Hiếu cho rằng không loại trừ Fed tiếp tục tăng lãi suất trong thời gian tới để đưa lạm phát ở mức 3% hiện nay về 2% như mục tiêu đề ra. Chính sách thắt chặt tiền tệ khả năng sẽ còn tiếp tục diễn ra trong năm 2024 khi Mỹ tiến hành bầu cử tổng thống nên lạm phát phải được đưa về mức 2% nhanh nhất. Với một số dự liệu kinh tế Mỹ khá khả quan, nhất là việc làm thì khả năng tăng thêm lãi suất của Fed hoàn toàn có thể tiếp tục diễn ra. Lãi suất VN đã đi ngược chiều so với những nước lớn và nếu giảm thêm lãi suất sẽ càng khiến VND rẻ hơn, cặp tỷ giá USD/VND sẽ tiếp tục đẩy lên cao. Trong khi đó, câu chuyện tỷ giá đang là rào cản cho lãi vay đi xuống, vốn là mục tiêu chính cho động thái giảm lãi suất của NHNN suốt nửa năm qua.

TS Lê Đạt Chí, Trưởng khoa Tài chính Trường ĐH Kinh tế TP.HCM, cho rằng: Mọi thứ vẫn còn khó khăn để chúng ta giảm thêm lãi suất. Bởi nền kinh tế VN có độ mở lớn nên chịu tác động mạnh từ bên ngoài. Trong những đợt tăng lãi suất gần đây, mức tăng của Fed cũng đã xuống thấp hơn, chỉ khoảng 0,25%/lần thay vì 0,75% trước đó. Tuy nhiên khả năng Fed tăng lãi suất trong những cuộc họp tới vẫn cao, không những kéo lạm phát xuống mức mục tiêu đề ra mà điều này khiến tiêu dùng trong nước bị hạn chế, hàng nhập khẩu cũng trở nên đắt đỏ hơn, tác động đến các nước xuất khẩu vào nền kinh tế số 1 thế giới, trong đó có VN. Chưa kể chính sách thắt chặt tiền tệ của Fed cũng khiến các nước khốn đốn hơn khi lựa chọn chính sách tiền tệ phù hợp cho bối cảnh kinh tế của chính nước mình. Bên cạnh đó, tình hình lạm phát tại khu vực châu Âu tăng lên nên việc thắt chặt tiền tệ cũng chưa biết đến khi nào mới dừng lại. Nó khiến cho xu hướng ngược dòng của lãi suất VN với thế giới càng bị kéo xa, đồng nghĩa với dư địa giảm lãi vay thu hẹp lại.

Chữa bệnh thừa tiền cho ngân hàng

Từ thắt chặt, Thủ tướng Chính phủ yêu cầu thực hiện chính sách tiền tệ linh hoạt hơn, nới lỏng, mở rộng hơn với định hướng ưu tiên cho tăng trưởng gắn với ổn định kinh tế vĩ mô và bảo đảm đời sống nhân dân. Tuy nhiên, những tháng cuối cùng của năm 2023 vẫn trôi qua trong nghịch lý: NH thừa tiền, doanh nghiệp đói vốn.

Nhìn ở một tầm dài hơn, ông Lê Đạt Chí cho rằng đã đến lúc hệ thống NH phải tính đến giải pháp huy động nguồn vốn trung, dài hạn để có mức lãi suất vay ổn định, ít nhất vài năm, từ đó doanh nghiệp mới yên tâm đầu tư, phát triển. Thực tế, tỷ trọng cho vay trung, dài hạn của các NH đã tăng so với cách đây 5 năm nhưng với cách tính lãi vay thả nổi, doanh nghiệp phải chịu rủi ro khi cứ vài tháng, chủ nợ lại điều chỉnh lãi vay một lần. Các nhà băng vẫn vin vào cớ huy động ngắn hạn nhiều để biện minh cho việc này. Nhưng thực tế, tình trạng lãi suất huy động kỳ hạn ngắn dưới 12 tháng cao hơn kỳ hạn dài khiến người gửi tiền lựa chọn kỳ hạn ngắn. Chính vì điều này mà lãi suất cứ tăng giảm liên tục, tác động mạnh đến lãi vay. Ông Lê Đạt Chí đề xuất NH hoàn toàn có thể phát hành giấy tờ có giá kỳ hạn dài từ 1 - 3 năm để huy động vốn thay vì chạy đua huy động các kỳ hạn ngắn khiến lãi suất liên tục biến động.

Ông Nguyễn Trí Hiếu tính toán lãi suất điều hành có thể giảm thêm 0,5% vào quý cuối cùng của năm 2023 để hỗ trợ cho nền kinh tế bước vào năm 2024 mạnh khỏe hơn. Dẫn chứng tốc độ tăng trưởng tín dụng của các NH nhiều tháng trở lại đây rơi vào tình trạng khó khăn, ông Hiếu phân tích kinh tế toàn cầu khó khăn khiến nhiều ngành nghề có mức sinh lời từ 10 - 15% đã giảm xuống còn 6 - 7%, trong khi lãi vay trên 10%/năm thì khó có thể duy trì hoạt động sản xuất kinh doanh. Vì thế, phải quyết liệt giảm lãi vay. Bên cạnh đó là triển khai các biện pháp hỗ trợ doanh nghiệp tiếp cận nguồn vốn NH trong giai đoạn này.

"Tăng trưởng tín dụng thấp những tháng gần đây cho thấy giảm lãi suất vay không hẳn là "bắn mũi tên trúng đích" mà cần quan tâm đến thủ tục hồ sơ vay, điều kiện tiếp cận tín dụng có bị thắt chặt quá hay không", ông Hiếu đặt vấn đề. Dẫn trường hợp khách hàng có hợp đồng nhưng không còn tài sản thế chấp để vay vốn, chuyên gia này kiến nghị NH cần có giải pháp triển khai cho vay tín chấp. Đồng thời, Quỹ bảo lãnh tín dụng cũng cần phát huy hiệu quả hơn nữa trong giai đoạn hiện nay.

Ngoài ra, phải triển khai các biện pháp kích cầu nội địa trong bối cảnh thị trường tiêu thụ quốc tế sụt giảm, hàng xuất khẩu VN đi các nước giảm. Cụ thể, đẩy mạnh đầu tư công để kéo các ngành nghề kinh tế; giảm thuế giá trị gia tăng nhiều hơn nữa từ 10% xuống còn 5% (thay vì 8% như hiện nay) nhằm tăng sức tiêu thụ hàng hóa dịch vụ, từ đó thúc đẩy sản xuất kinh doanh.

Ba động lực từ phía cầu đều đang suy yếu. Đó là tổng mức bán lẻ tăng tốt trong quý 1 nhưng chậm lại trong quý 2. Đầu tư công tăng khá nhưng còn thấp so với kế hoạch do thiếu động lực, vướng mắc pháp lý hay giá nguyên vật liệu cao. Đầu tư tư nhân tăng rất chậm do lãi suất cao, khó tiếp cận tín dụng và phát hành trái phiếu, cổ phiếu và đặc biệt là do niềm tin giảm sút. FDI ổn định, tuy nhiên khó tăng mạnh cho tới khi kinh tế thế giới và xuất khẩu hồi phục. Động lực cuối cùng là xuất nhập khẩu hàng hóa đang giảm mạnh hơn qua các quý. Do nhập khẩu giảm sâu hơn xuất khẩu nên 7 tháng năm 2023, cán cân thương mại thặng dư tới 16,5 tỉ USD.

Để thúc đẩy tăng trưởng, cần khuyến khích đầu tư của khu vực tư nhân thông qua tiếp tục hạ lãi suất cho vay nhằm giảm chi phí vốn; tăng khả năng tiếp cận vốn trên thị trường chứng khoán; kích thích được tiêu dùng nhờ sự hồi phục của thị trường tài sản. Tuy nhiên cần kiểm soát tăng trưởng cung tiền quanh 10% và tránh nôn nóng hạ lãi suất chính sách dồn dập. Với bối cảnh lạm phát cơ bản giảm chậm, giới hạn về lãi suất thực dương, bất ổn tỷ giá hay chính sách tiền tệ không đạt hiệu quả kích thích đầu tư vì tâm lý doanh nghiệp hiện vẫn hết sức bi quan và sức cầu yếu thì nên ưu tiên sử dụng các biện pháp tài khóa nghịch chu kỳ.

PGS-TS Phạm Thế Anh, Trưởng khoa Kinh tế học, Trường ĐH Kinh tế Quốc dân

Bối cảnh hiện nay đưa lãi suất vào thế khó. Nếu chúng ta tiếp tục giảm nữa thì e rằng sẽ khó có thể giữ được tỷ giá. Điều này đã xảy ra trong năm 2022, lãi suất được giữ ổn định bất chấp các nước tăng lãi suất lên cao, dẫn đến tỷ giá những tháng cuối năm tăng vọt lên mức cao, có thời điểm trong tháng 11.2022 đã mất giá gần 9%. NHNN đã phải thực hiện bán dự trữ ngoại tệ để bình ổn tỷ giá. Dự trữ ngoại hối VN từ 110 tỉ USD vào đầu năm 2022 đã xuống còn 89 tỉ USD vào cuối năm, xấp xỉ 3 tháng nhập khẩu. Những tháng đầu năm 2023,

dự trữ ngoại tệ đã tăng trở lại thêm 6 tỉ USD khi NHNN mua vào. Trường hợp VN chấp nhận để đồng VND mất giá thì có thể điều chỉnh giảm thêm lãi suất. Đó là chưa kể đến nợ xấu NH đang tăng lên khi nền kinh tế rơi vào khó khăn. Các NH để bù đắp và giữ lợi nhuận sẽ càng khó giảm lãi vay xuống. Lúc này phải phối hợp đồng bộ chính sách tài khóa để hỗ trợ nền kinh tế trong quý cuối cùng của năm.

TS Lê Đạt Chí, Trưởng khoa Tài chính Trường ĐH Kinh tế TP.HCM

Bình luận (0)