Vụ việc một cá nhân bị truy thu, phạt tổng cộng 4,1 tỉ đồng vì nhận khoản tiền 41 tỉ đồng từ Google, Facebook mà chưa kê khai thuế không chỉ làm nhiều người sửng sốt vì mức thu nhập "khủng". Sự việc này cũng hé lộ những mức thuế rất khó hiểu.

Đóng thuế cao gấp... 17 lần

Ông Nguyễn Nam Bình, Phó cục trưởng Cục Thuế TP.HCM, cho biết trong số tiền 4,1 tỉ đồng, số thuế truy thu trong 2 năm 2016 và 2017 là 3 tỉ đồng, tiền phạt là 1,1 tỉ đồng. Đây là trường hợp cá nhân kinh doanh nên tỷ lệ thuế tính trên số tiền là 5% thuế giá trị gia tăng và thuế thu nhập cá nhân (TNCN) là 2%. Ngưỡng thuế thu nhập cá nhân 2% nói trên gây kinh ngạc cho nhiều người.

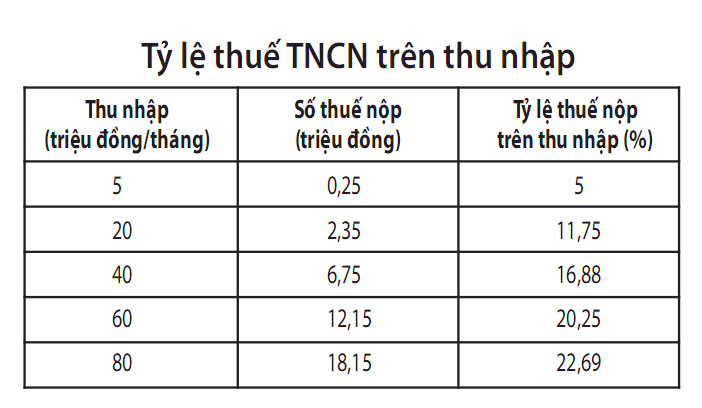

Lý giải về mức thuế này, ông Bình cho biết, trong trường hợp trên, cá nhân này được xác định là kinh doanh nên nộp thuế TNCN theo tỷ lệ phần trăm trên doanh thu tại Thông tư 92/2015 của Bộ Tài chính hướng dẫn thuế giá trị gia tăng, thuế TNCN. Cụ thể, thuế TNCN kinh doanh trong một số lĩnh vực ngành nghề có tỷ lệ từ 0,5 - 5%. So với biểu thuế TNCN đối với người làm công ăn lương từ 5 - 35% thì tỷ lệ này rất thấp.

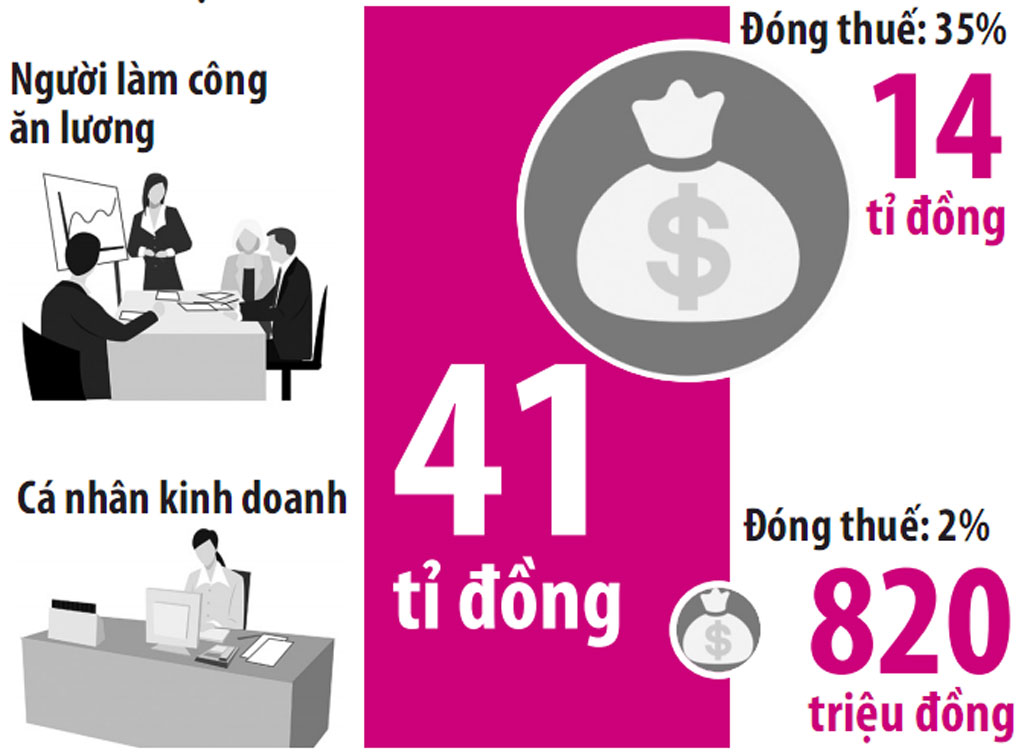

Đặt trường hợp một người làm công ăn lương có thu nhập 41 tỉ đồng trong 2 năm, tính bình quân thu nhập mỗi tháng là 1,7 tỉ đồng/tháng sẽ phải đóng mức thuế suất cao nhất trong biểu thuế lũy tiến từng phần 35%, tương ứng với số thuế bình quân mỗi tháng phải nộp 585 triệu đồng, 2 năm đóng khoảng 14 tỉ đồng (tỷ lệ thuế trên thu nhập hơn 34%). Nhưng nếu được chuyển qua tính thuế kinh doanh ở mức 2% trên doanh thu như cá nhân nhận tiền từ Facebook, Google nói trên, số thuế phải nộp chỉ 820 triệu đồng.

Có thể thấy, cùng một mức thu nhập mà người làm công ăn lương đóng thuế cao gấp 17 lần so với cá nhân kinh doanh.

Anh Trung, một người đi làm tại đơn vị sự nghiệp hành chính có thu ở Q.3, TP.HCM, cho biết anh cũng làm công với mức lương thưởng ước tính 950 triệu đồng/năm. Anh được chiết trừ gia cảnh đến 3 người gồm mẹ già và 2 đứa con nhưng tổng thuế TNCN năm 2017 anh Trung phải đóng gần 150 triệu đồng. “Tôi thu nhập chưa được 1 tỉ đồng thì đóng thuế gần 150 triệu đồng, tương ứng tỷ lệ đóng thuế gần 16%. Trong khi đó, cá nhân kinh doanh có thu nhập khủng thì chỉ đóng mức 2%. Nghe ra có gì đó quá phân biệt”, anh ngậm ngùi nói.

THU NHẬP TRONG 2 NĂM

Đồ họa: Đông xuân

|

Thuế suất tiền công, lương quá cao

Sự chênh lệch số thuế cao, theo ông Trần Xoa, Giám đốc Công ty luật Minh Đăng Quang, là do biểu thuế suất lũy tiến từng phần thuế TNCN đối với tiền lương, tiền công hiện ở mức quá cao. Mức thuế suất cao nhất lên 35% là quá kinh khủng dẫn dến sự chênh lệch quá lớn giữa những đối tượng nộp thuế. Không những vậy sự bất cập của chính sách thuế TNCN hiện nay đang tạo ra sự không công bằng giữa các đối tượng chịu thuế. Một người làm việc trong doanh nghiệp khi kiếm được hợp đồng, được chi trả hoa hồng trên doanh số. Khoản hoa hồng này được tính vào tiền công và áp dụng thuế suất từ 5 - 35% theo biểu thuế lũy tiến từng phần. Trong khi đó, cá nhân hoạt động trong lĩnh vực xổ số, bảo hiểm, bán hàng đa cấp có tiền hoa hồng trên 100 triệu đồng/năm, tiền hoa hồng này được xem là kinh doanh và áp thuế suất 5% trên doanh thu.

"Về bản chất tiền hoa hồng là giống nhau nhưng do xác định đối tượng khác nhau nên dẫn đến sự không hợp lý khi tính thuế. Nên thống nhất tiền hoa hồng chi trả cho người nhận là kinh doanh để thực hiện thuế suất kinh doanh 5% thay vì áp theo biểu lũy tiến từng phần từ 5 - 35%. Đó là chưa kể, thuế TNCN có khi còn cao hơn cả thuế thu nhập doanh nghiệp 20%", ông Xoa nói (xem bảng đính kèm).

TS Nguyễn Văn Thuận, Trường ĐH Tài chính - Marketing, nhận xét việc phân loại với các tỷ lệ thu thuế khác nhau theo từng nhóm ngành trên tổng doanh thu là một cách để cơ quan thuế dễ hành thu nhưng chưa đảm bảo được sự công bằng cho mọi đối tượng nộp thuế. Quan trọng hơn, luật thuế TNCN vẫn chưa bao quát hết được những hoạt động kinh doanh khi công nghệ thông tin phát triển như có nguồn thu từ Facebook, Google hay các video đăng trên YouTube... Cần liên tục chỉnh sửa bổ sung các quy định liên quan về thuế TNCN để phù hợp với thực tế của người dân, nhằm mang lại sự công bằng cho người nộp thuế cũng như tránh để các cá nhân cố tình kê khai thấp, trốn thuế.

Bình luận (0)