Sự chuyển đổi mạnh mẽ của ngành ngân hàng dưới sức ép từ thế hệ người tiêu dùng mới

Báo cáo "Ngành ngân hàng và thế hệ người tiêu dùng mới" do Ngân hàng TMCP Quân Đội (MB) phát hành gần đây, với sự đồng hành và tham vấn của các chuyên gia uy tín trong lĩnh vực tài chính - ngân hàng và quản trị kinh doanh, chỉ ra rằng sự phát triển của thế hệ người tiêu dùng mới đã đặt ra những yêu cầu mới cho ngành tài chính. Đặc biệt là Millennials và Gen Z, hai thế hệ chiếm tỷ lệ lớn trong thị trường tiêu dùng hiện tại, yêu cầu cao về tính minh bạch, tiện lợi, và cá nhân hóa trong dịch vụ. Sự xuất hiện của họ là động lực thúc đẩy ngành ngân hàng chuyển đổi từ các dịch vụ truyền thống sang các giải pháp kỹ thuật số để đáp ứng tốt hơn nhu cầu của nhóm khách hàng trẻ này.

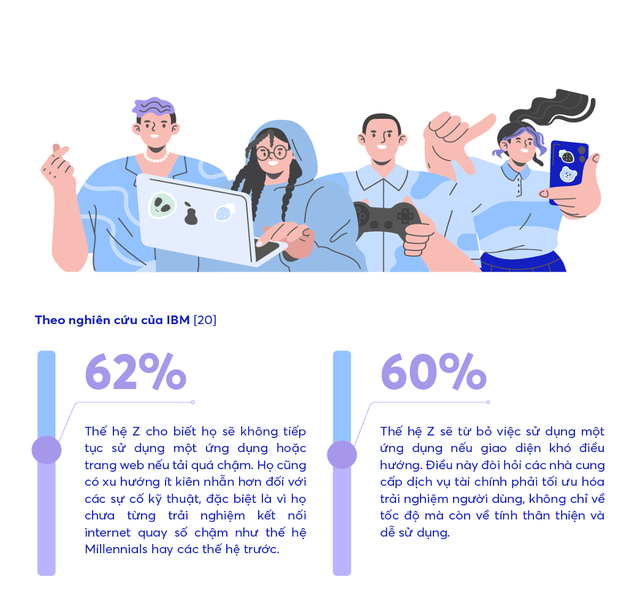

Nhu cầu ngày càng cao của thế hệ người tiêu dùng mới khiến ngân hàng cần chuyển đổi, phát triển nhanh chóng. Nguồn: Báo cáo "Ngành ngân hàng và thế hệ người tiêu dùng mới" được phát hành ngày 15.11.2024

Báo cáo cũng nhấn mạnh đến một thế hệ tiêu dùng mới nổi - Gen Alpha, dù còn rất trẻ nhưng dự kiến sẽ sớm trở thành lực lượng tiêu dùng quan trọng trong tương lai. Hiểu rõ đặc điểm tiêu dùng của từng thế hệ là chìa khóa để các ngân hàng phát triển và duy trì lợi thế cạnh tranh. Đặc biệt, thế hệ người tiêu dùng mới như Gen Z và Gen Alpha đặt ra yêu cầu khắt khe về trách nhiệm xã hội và môi trường, khi 82% nhà đầu tư Gen Z mong muốn các sản phẩm tài chính phải minh bạch và bền vững. Trước áp lực đó, các ngân hàng cần nhanh chóng thích ứng, cam kết các sáng kiến xanh, và hành động vì môi trường.

Xu hướng phát triển chiến lược "Phygital" hiệu quả trong tương lai

Trước xu hướng tiêu dùng đa kênh của thế hệ mới, chiến lược "Phygital" - sự kết hợp giữa các kênh vật lý và kỹ thuật số - đang nổi lên như một giải pháp hiệu quả cho các ngân hàng. Báo cáo cho thấy, mô hình Phygital giúp mang lại trải nghiệm liền mạch và đa dạng, đáp ứng nhu cầu sử dụng dịch vụ trên nhiều nền tảng khác nhau. Đây là mô hình đã được áp dụng thành công ở các ngân hàng lớn như nền tảng hybrid của Garanti BBVA ở Tây Ban Nha hay hệ thống MB Smartbank của MB tại Việt Nam, giúp tối ưu hóa trải nghiệm khách hàng và nâng cao chất lượng dịch vụ.

Theo báo cáo, Phygital banking không chỉ giúp ngân hàng duy trì mối quan hệ với khách hàng ở kênh trực tiếp mà còn tăng tính kết nối qua kênh trực tuyến. Ví dụ, các quầy giao dịch tự động tại chi nhánh tích hợp công nghệ như quét sinh trắc học và hệ thống nhận diện khuôn mặt, cho phép khách hàng hoàn tất các thủ tục mở tài khoản hay giao dịch mà không cần tương tác trực tiếp với nhân viên. Việc này không chỉ giúp giảm thiểu thời gian chờ đợi của khách hàng mà còn giúp ngân hàng tối ưu hóa chi phí vận hành.

MB SmartBank của MB ra mắt vào cuối năm 2020 đi đầu trong xu hướng Phygital Banking - Công nghệ tạo ra giá trị vượt trội thông qua việc kết nối liền mạch giữa ngân hàng và khách hàng

Tuy nhiên, chiến lược Phygital đòi hỏi một nguồn đầu tư lớn về công nghệ và cơ sở hạ tầng để đảm bảo bảo mật dữ liệu cho người dùng, nhất là khi các thế hệ trẻ có kỳ vọng cao về an ninh thông tin cá nhân. Nguy cơ an ninh mạng là một thách thức không thể tránh khỏi khi dịch vụ chuyển đổi mạnh sang nền tảng kỹ thuật số, và điều này đòi hỏi ngân hàng phải có các biện pháp bảo vệ tối ưu nhằm giữ vững niềm tin từ phía khách hàng.

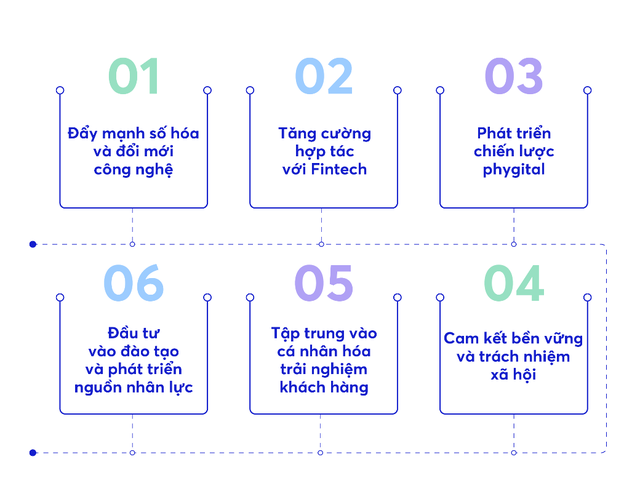

Định hướng phát triển của ngành ngân hàng nhằm đáp ứng nhu cầu thế hệ người tiêu dùng mới

Báo cáo ngành nhấn mạnh rằng, để duy trì vị thế cạnh tranh và phát triển bền vững, các ngân hàng cần chuyển đổi số toàn diện và tối ưu hóa trải nghiệm khách hàng. Việc tích hợp công nghệ AI và dữ liệu lớn đang được xem là một trong những chiến lược trọng tâm để nâng cao hiệu suất và gia tăng trải nghiệm cá nhân hóa cho khách hàng. Báo cáo cho thấy, với sự hỗ trợ của AI, các ngân hàng có thể phân tích dữ liệu giao dịch và lịch sử tiêu dùng để đưa ra những đề xuất tài chính phù hợp hơn cho từng khách hàng.

Khách hàng thế hệ mới, đặc biệt là Millennials và Gen Z, đánh giá cao các dịch vụ cá nhân hóa và có tính tự động hóa cao. Tầm quan trọng của việc giáo dục tài chính cho thế hệ trẻ, với các nền tảng và ứng dụng giúp khách hàng trẻ có thể quản lý tài chính cá nhân hiệu quả hơn được nhấn mạnh trong báo cáo ngành.

Các giải pháp đổi mới và tăng trưởng cho ngành ngân hàng Việt Nam nhằm chinh phục thế hệ người tiêu dùng mới trong kỷ nguyên số. Nguồn: Báo cáo "Ngành ngân hàng và thế hệ người tiêu dùng mới"

Sự xuất hiện của thế hệ người tiêu dùng mới đã và đang thúc đẩy một cuộc cách mạng trong ngành ngân hàng. Báo cáo ngành đã vạch ra các xu hướng tiêu dùng và thách thức mà các ngân hàng sẽ đối mặt, đồng thời đề xuất những chiến lược và giải pháp giúp ngành thích ứng với bối cảnh mới. Để đáp ứng và vượt qua kỳ vọng của thế hệ khách hàng hiện đại, ngành ngân hàng cần duy trì tính linh hoạt, sáng tạo trong việc triển khai các công nghệ mới, đồng thời đảm bảo tính bền vững và bảo mật cho mọi giao dịch tài chính. Sự chuyển đổi này sẽ là yếu tố quyết định cho sự phát triển bền vững và giữ vững niềm tin của khách hàng trong thời đại số hóa.

Bình luận (0)